Виды транспортных расходов

Учет транспортных расходов

Контроль транспортных расходов

Расскажем, как отражать расходы в зависимости от вида деятельности организации, принятой учетной политики, а также исходя из условий доставки товара, как оформлять необходимые документы.

Ваш браузер устарел!

Для корректной работы c сайтом

glavkniga. ru

обновите свой браузер:

Mozilla/5. 0 (iPhone; CPU iPhone OS 5_0 like Mac OS X) AppleWebKit/534. 46 (KHTML, like Gecko) Version/5. 1 Mobile/9A334 Safari/7534

Как оформлять и отражать в учёте расходы корпоративного автопарка

Если организация использует в работе автотранспорт и спецтехнику, возникают вопросы, как отражать в бухгалтерском и налоговом учётах сами автомобили и связанные с их эксплуатацией расходы. Подробно рассказываем о нюансах учёта расходов корпоративного парка в свете требований ФСБУ 6/2020, ФСБУ 25/2018 и новой редакции Налогового кодекса.

Модернизация основных средств

При эксплуатации основные средства морально и физически изнашиваются. Модернизация — один из способов их восстановить.

Если в ходе модернизации улучшаются или повышаются первоначальные показатели функций основного средства (срок полезного использования, мощность или другие технические характеристики), то расходы по ним увеличивают первоначальную стоимость после окончания всех работ.

Завершение работ по восстановлению оформляют актом о приеме-сдаче модернизированных объектов, в котором указывают данные об изменениях технических характеристик и стоимости основного средства. На основании акта затраты списывают на увеличение стоимости основного средства в Дебет счета 0. 101. 000 «Основные средства» (по соответствующим аналитическим счетам).

2 способа модернизации основных средств:

1) хозяйственный (собственными силами учреждения);

2) подрядный (с привлечением сторонних организаций, предпринимателей, граждан).

УЧЕТ ТРАНСПОРТНЫХ РАСХОДОВ

Транспортные расходы — составная часть общей величины затрат организаций. В их состав входят расходы, связанные с транспортировкой груза или сотрудников. В российском законодательстве нет индивидуальных правил учета этих расходов, поэтому каждая организация самостоятельно разрабатывает свой вариант учета транспортных расходов.

Бухгалтерский учет транспортных расходов

20 «Основное производство»;

26 «Общехозяйственные расходы»;

44 «Расходы на продажу».

В течение месяца транспортные расходы могут быть отражены полностью или частично на счетах:

23 «Вспомогательное производство»;

25 «Общепроизводственные расходы»

с последующим списанием на счет 20 «Основное производство».

Организация вправе утвердить порядок распределения транспортных расходов в подобной ситуации самостоятельно, закрепив его в учетной политике.

Например, транспортные расходы могут распределяться пропорционально стоимости приобретенных товаров, их количеству, весу или другим подходящим для конкретного вида товара характеристикам.

Транспортные расходы могут отражаться в стоимости товара либо в текущих расходах организации. Рассмотрим примеры отражения транспортных расходов в бухгалтерском учете.

Отражение транспортных расходов в стоимости товара

Торговая организация приобрела у поставщика товары на условиях самовывоза. Собственного автотранспорта у организации нет, и она заключила договор с транспортной организацией на доставку этого товара со склада поставщика на свой склад.

Так как в этом случае транспортные расходы связаны с доставкой товара, то они учитываются в стоимости доставленного товара.

Отражение в бухгалтерском учете:

Товар получен и доставлен на склад торговой организации (НДС не облагается):

Дебет счета 41 «Товары» субсчет «Центральный склад» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 500 000 руб.

Услуги транспортной организации за доставку товара (без учета НДС) отражены в стоимости доставленного товара:

Дебет счета 41 «Товары» субсчет «Центральный склад» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 10 000 руб.

Отражена сумма НДС от стоимости услуг транспортной организации:

Дебет счета 19 «НДС по приобретенным ценностям» Кредит счета 76 «Расчеты с разными дебиторами и кредиторами» — 2000 руб.

Товар передан в магазин на продажу по фактической себестоимости:

Дебет счета 41 «Товары» субсчет «Склад магазин» Кредит счета 41 «Товары» субсчет «Центральный склад» — 510 000 руб. (500 000 + 10 000).

Отражение транспортных расходов в текущих расходах организации

Производственное предприятие купило пиломатериалы на 200 000 руб. и вывезло их со склада поставщика собственным автотранспортом.

Автотранспорт предприятия регулярно совершает рейсы по доставке приобретенных материалов от поставщиков и изготовленной продукции — покупателям.

Исходя из учетной политики транспортные расходы учитываются по фактическим расходам — 35 000 руб. — по счету 26 «Общехозяйственные расходы».

Отражение в учете:

Получен материал от поставщика:

Дебет счета 10 «Материалы» Кредит счета 60 «Расчеты с поставщиками и подрядчиками» — 200 000 руб. (НДС не облагается).

Отражены транспортные расходы:

Дебет счета 26 «Общехозяйственные расходы» субсчет «Транспортные расходы» Кредит счета 02 «Амортизация основных средств»; счета 10 «Материалы» субсчет «ГСМ» — 35 000 руб.

Налоговый учет транспортных расходов

Для налогового учета транспортных расходов необходимо определить в учетной политике, будут они отражаться в составе прямых или косвенных расходов.

Организация вправе учесть транспортные расходы в текущих налоговых расходах, если выполняются требования ст. 252 Налогового кодекса РФ (далее — НК РФ) — расходы экономически оправданы, обоснованы и документально подтверждены первичными документами.

Торговые организации отражают транспортные расходы согласно ст. 320 НК РФ: налогоплательщик имеет право сформировать стоимость приобретения товаров с учетом расходов, связанных с их приобретением. Эта стоимость учитывается при реализации товаров (подп. 3 п. 1 ст. 268 НК РФ). Так, расходы, связанные с приобретением товаров, могут:

• включаться в стоимость покупных товаров

• или учитываться как издержки обращения и в стоимость покупных товаров не включаться.

Налогоплательщик имеет право выбрать один из предложенных способов учета расходов на доставку покупных товаров до склада. Порядок формирования стоимости приобретения товаров определяется налогоплательщиком в учетной политике для целей налогообложения и применяется в течение не менее двух налоговых периодов.

Если транспортные расходы оплачиваются сверх цены товара по договору либо доставку осуществляет сторонняя организация, то для целей налогового учета транспортные расходы, связанные с приобретением товаров, всегда включаются в расходы на продажу (ст. 320 НК РФ).

Если транспортные расходы выделены в договоре отдельной строкой, их нужно учитывать отдельно от цены товара.

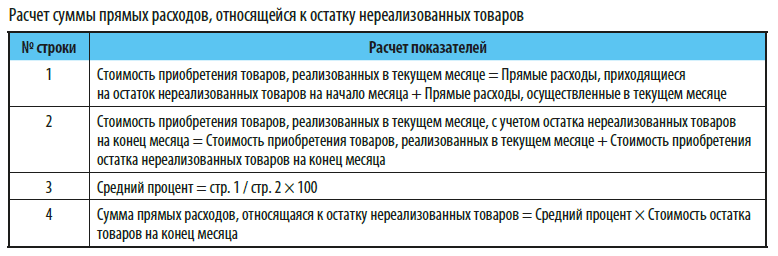

При учете транспортных расходов, относящихся к остаткам нереализованных товаров, их налоговый расход определяется по среднему проценту за текущий месяц с учетом переходящего остатка на начало месяца в следующем порядке (см. таблицу).

При этом сумма транспортных расходов распределяется не на фактические остатки товаров на складе, а именно на остатки товаров, право собственности на которые еще не перешло к покупателю.

Расчет остатка транспортных расходов на конец отчетного периода

В налоговом учете компании числятся:

800 000 руб. — общая стоимость проданных товаров в октябре;

150 000 руб. — стоимость нереализованных товаров на конец октября;

100 000 руб. — сумма транспортных расходов за октябрь;

30 000 руб. (сальдо счета 44) — сумма прямых транспортных затрат, приходящихся на остаток товаров на начало октября.

Расчет налоговых расходов:

• сумма прямых транспортных расходов, подлежащих списанию в октябре:

100 000 руб. + 30 000 руб. = 130 000 руб

• сумма товаров, реализованных в октябре, плюс сумма не реализованных на конец этого же месяца товаров:

800 000 руб. + 150 000 руб. = 950 000 руб.

Определим средний процент как отношение суммы прямых расходов к стоимости товаров:

130 000 руб. / 950 000 руб. × 100 % = 13,68 %.

Чтобы определить сумму прямых расходов, относящихся к остатку нереализованных товаров, умножим средний процент на стоимость остатка товаров на конец октября:

150 000 руб. × 13,68 % = 20 520 руб. Эту сумму не учитываем в налоговых расходах за октябрь.

Рассчитаем сумму транспортных расходов, которые будут учитываться в составе прямых налоговых расходов за октябрь:

130 000 руб. – 20 520 руб. = 109 480 руб.

Если компания реализует несколько видов товаров, то сумма транспортных расходов, которая относится к нереализованным товарам, определяется по общему остатку товаров. Распределять транспортные расходы по видам товаров Налоговый кодекс РФ не требует.

Условия отражения в учете транспортных расходов

Итак, порядок учета транспортных расходов зависит от вида деятельности организации, принятой учетной политики, а также условий доставки по каждой сделке. Но при этом важно также выяснить, имеет ли организация право отражать в своем учете понесенные транспортные расходы.

В договоре купли-продажи оговаривается, какая сторона несет расходы по доставке товаров до склада покупателя. Такое же условие должно быть отражено в счете-оферте или договоре публичной оферты.

В договоре может быть установлено, что расходы по транспортировке товаров несет продавец товаров, который и доставляет товар до склада организации. В этом случае у покупателя нет оснований отражать в учете связанные с доставкой товара транспортные расходы.

Доставку товаров может осуществлять покупатель, если право собственности на товар переходит к нему не на его территории, а, к примеру, на складе продавца. Покупатель может воспользоваться собственными транспортными средствами либо услугами специализированной транспортной организации, но в любом случае транспортные расходы будут отражены на его балансе и в составе его расходов.

Виды транспортных расходов

Для анализа, планирования и учета транспортных расходов необходимо их сгруппировать по видам, например:

• транспортные услуги сторонних организаций;

• расходы по содержанию собственного автотранспорта;

• использование личного автотранспорта сотрудников;

• аренда автотранспорта с экипажем и без экипажа.

Кроме этого, в зависимости от вида деятельности организации и объема выручки внутри каждого вида на практике применяют дополнительный аналитический классификатор учета транспортных расходов исходя из требований локального технологического процесса.

Например, в торговле можно применить классификатор в зависимости от конечного пункта назначения:

• расходы, связанные с закупкой товаров (доставка приобретенных товаров до склада торговой компании);

• расходы, связанные с транспортировкой товаров между подразделениями компании (со склада на склад);

• расходы, связанные с продажей товаров (доставка проданных товаров покупателю).

Проанализируем два наиболее используемых вида транспортных расходов.

Услуги сторонней транспортной организации

Чтобы отразить в учете такие услуги, необходимо иметь следующий комплект документов:

Договор или счет на перевозку грузов.

Акты сдачи-приемки оказанных услуг.

Составляются ежемесячно в произвольной форме в двух экземплярах, по одному для каждой из сторон. Акт сдачи-приемки оказанных услуг — основание для отнесения на себестоимость затрат по договору перевозки, а также для составления подрядчиком счета-фактуры для расчетов по НДС. Необходим в тех случаях, когда в стоимость услуг, кроме транспортных, входят оплату дополнительных услуг, например: обеспечение постоянной готовности транспортных средств для ускоренной подачи их по заявке организации и др. Реквизиты акта должны соответствовать ст. 9 ФЗ «О бухгалтерском учете» № 402-ФЗ от 06. 2011г.

Товарно-транспортные накладные (ТТН) на перевозку грузов, принадлежащих организации.

ТТН выполняет, главным образом, две функции:

• во-первых, она служит доказательством наличия правоотношений между грузоотправителем и перевозчиком по перевозке груза и, соответственно, средством правовой защиты интересов сторон при возникновении спора;

При этом если доставку товара осуществляет поставщик и стоимость доставки выделяется отдельной строкой, такой договор поставки будет являться смешанным (продажа товара и его доставка, которая регулируется правилами, применяемыми к договорам перевозки). Следовательно, у покупателя тоже должна быть товарная накладная (оформляется поставщиком) и ТТН.

Если надлежаще оформленной транспортной накладной не будет, факт принятия груза перевозчиком и оказания им услуг перевозки может быть признан судом недоказанным. В этом случае наличие между сторонами договорных отношений может подтверждаться иными доказательствами.

Счета-фактуры. Они выставляются транспортной фирмой на организацию согласно требованиям ст. 169 НК РФ, составляются в течение пяти дней с даты составления акта сдачи-приемки оказанных услуг и на основании данного акта.

Счета-фактуры — основание для оприходования НДС, уплаченного подрядчику, а также для принятия его к зачету при соблюдении условий, установленных Налоговым кодексом РФ.

Таким образом, если вы планируете использовать услуги сторонней транспортной организации, позаботьтесь о том, чтобы у вас были оформлены первичные документы. И если у вас будет правильно оформленная документации, вам будет проще контролировать целесообразность данных расходов. Кроме того, так вы сведете к минимуму налоговые риски при проверке контролирующего органа.

Расходы по содержанию собственного автотранспорта

К данным расходам, в частности, относятся:

• расходы на ГСМ (все виды топлива — газ, бензин, дизтопливо, масла и смазки и пр

• расходы на технический осмотр;

• расходы на покупку «зимней» резины;

• затраты на мойку автомобиля;

• плата за хранение автомобиля на платной стоянке и др.

Сумма расходов по ГСМ в учете отражается на основании данных о пробеге автомашины, указанных в путевых листах, по нормам расходования ГСМ, утвержденным организацией.

Сумма расхода отражается по дебету счета учета затрат в корреспонденции с кредитом счета 10 субсчет «Топливо».

Основной документ для учета использования ГСМ — путевые листы, которые не только обосновывают расходы на ГСМ, но и в целом подтверждают экономическую обоснованность и производственную направленность затрат, связанных с использованием автотранспорта.

Актуальные обязательные реквизиты и порядок заполнения путевых листов утверждены Приказом Минтранса России от 11. 2020 № 368, который применяется организациями и ИП, эксплуатирующими легковые автомобили.

Организации, не относящиеся к транспортным, могут разработать собственную форму путевого листа с учетом требований Приказа № 368 и обязательных реквизитов, указанных в ч. 2 ст. 9 Федерального закона от 06. 2011 № 402-ФЗ «О бухгалтерском учете» (в ред. от 26. 2019).

Расчет расходов по ГСМ

Организация закупает ГСМ для служебных автомобилей. В течение августа топливо заправлялось в бак автомобиля трижды (все цены указаны без НДС):

• 2 августа — 70 л по цене 20 руб. за 1 л на сумму 1400 руб

• 10 августа — 60 л по цене 19 руб. за 1 л на сумму 1140 руб

• 20 августа — 70 л по цене 22 руб. за 1 л на сумму 1540 руб.

Согласно путевым листам и нормам, установленным в организации, за август израсходовано 170 л бензина.

Согласно учетной политике списание производится по средней себестоимости.

Рассчитаем количество ГСМ, подлежащих списанию в августе месяце.

Сначала определяем среднюю себестоимость единицы материалов (1 л):

(1400 руб. + 1140 руб. + 1540 руб. ) / (70 л + 60 л + 70 л) = 20,4 руб.

Тогда стоимость бензина, подлежащая списанию, составит:

20,4 руб. × 170 л = 3468 руб.

Дебет счета 20 Кредит счета 10 субсчет «Топливо в баках» — 3468 руб. — списана стоимость ГСМ за август месяц.

Контроль транспортных расходов

При планировании расходов на содержание служебного автотранспорта рекомендуется сопоставить:

• сумму инвестирования денежных средств в покупку новых автомашин (при необходимости);

• плановую сумму затрат по их эксплуатации (с учетом транспортного налога);

• плановый объем их ежемесячных поездок;

• ликвидную стоимость автомашин

и среднюю стоимость аренды автотранспорта или услуг транспортных организаций.

На основе полученных результатов можно будет сделать вывод об эффективности использования или уровне потребности в наличии собственного автотранспорта.

Расходы на собственный автотранспорт организация должна систематически контролировать. Это позволит выявлять непроизводственные расходы и факты хищения имущества организации при эксплуатации собственного автопарка.

Возможные варианты непроизводственных потерь:

• поездки по личным нуждам;

• завышение норм расхода топлива;

• открытый слив ГСМ;

• махинации на топливных складах предприятий и т.

Первоочередная задача контроля — предотвратить как разовые прецеденты, так и систематические действия. О хищениях могут свидетельствовать:

• систематический необоснованный перерасход ГСМ;

• указание маршрутов в путевом листе, не соответствующих производственным целям;

ە время и даты заправок машины, не соответствующие рабочему времени.

При контрольных действиях маршруты должны быть проверены на правильность километража и рациональность.

Если окажется, что непроизводственные потери возникли по вине работника, взыскать сумму ущерба можно с его согласия. Если работник не согласен добровольно возместить ущерб, его можно взыскать только через суд, доказав, что есть вина работника в этом перерасходе.

Вполне обоснованной будет и позиция организации, согласно которой виновник должен не только возместить покупную стоимость ГСМ, но и компенсировать расходы, связанные с его доставкой, хранением: работник обязан возместить работодателю причиненный ему прямой действительный ущерб, который регламентирует данный случай (с. 238 Трудового кодекса РФ).

Потери не по вине работников списываются в состав прочих расходов в периоде их выявления на основании решения руководителя о источнике их списания.

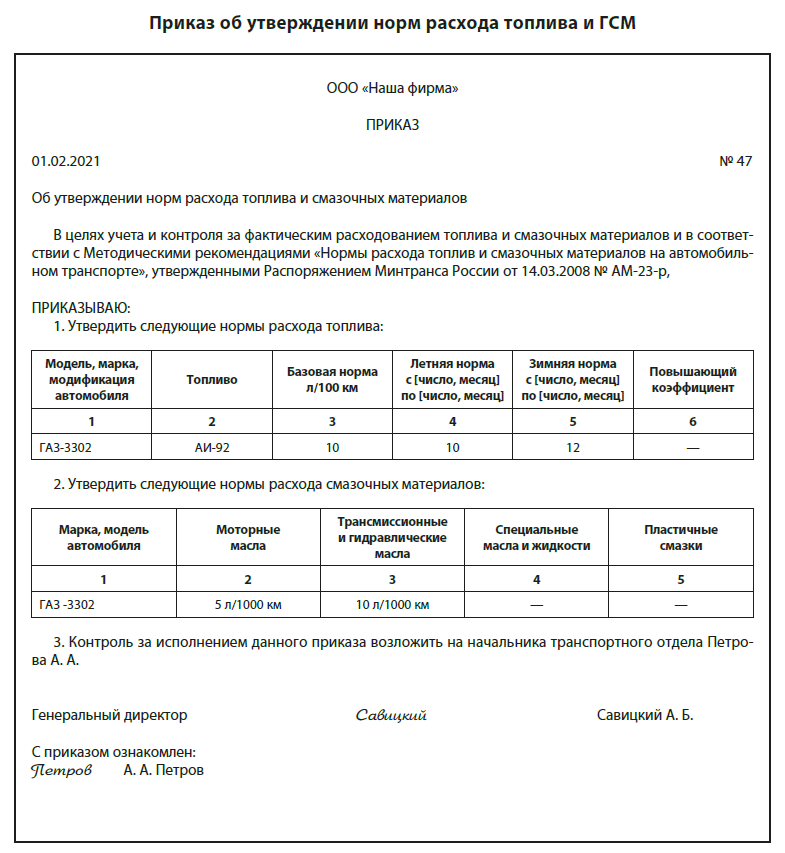

Важный блок контрольных мероприятий — проверка наличия в организации и правильного заполнения следующих документов:

1) при списании ГСМ:

• приказы руководителя организации, утверждающие нормы расхода топлива (см. пример);

• путевые листы;

• документы об оплате топлива или авансовые отчеты, если топливо приобреталось через подотчетное лицо;

• акты о списании материальных запасов.

2) при списании расходов по хранению автотранспортных средств на платных стоянках:

• договор на хранение (сохранная расписка (квитанция) — при кратковременной (разовой) постановке автомототранспортного средства на автостоянку (на срок не более суток));

• документы, подтверждающие оплату услуг (платежное поручение, выписка банка по расчетному счету, чеки ККТ, товарные чеки, БСО);

3) при списании расходов на оказание услуг по мойке, техобслуживанию транспортных средств:

• договор, акт об оказании услуг;

• чеки ККТ, товарные чеки, квитанции, БСО (при оплате наличными денежными средствами).

Резюме

Если у организации есть транспортные расходы, нужно учитывать все составные части этих расходов: расчет норм ГСМ, запчасти, амортизация, оформление путевых листов, текущий и капитальный ремонт автотранспорта, оплата транспортного налога, стоимость услуг транспортных организаций, размер арендной платы при аренде или лизинге автотранспорта.

Все эти показатели должны быть изначально учтены в бизнес-планировании деятельности организации. Все эти показатели нужно систематически мониторить.

Статья опубликована в журнале «Справочник экономиста» № 7, 2021.

Иллюстративные примеры

Отражение в отчетности существенных затрат на проведение ремонта и обслуживания основных средств, проводимых с периодичностью более 12 месяцев

Признание в учете существенных затрат на проведение периодического ремонта и обслуживания основных средств

Пусть первоначальная стоимость основного средства (самолет) составляет 1 000 000 тыс. руб. , срок полезного использования — 20 лет, периодичность проведения ремонта и обслуживания — каждые 5 лет. Затраты на ремонт и обслуживание составляют 200 000 тыс. руб.

При признании в составе объекта основных средств «Самолет» выделяются 2 амортизируемых компонента:

Компонент 1 — «Самолет» = 800 000 тыс. руб. со сроком амортизации 20 лет. Сумма амортизации за год 40 000 тыс. руб.

Компонент 2 — «Периодический ремонт и техническое обслуживание самолета» = 200 000 тыс. руб. со сроком амортизации 5 лет. Сумма амортизации за год 40 000 тыс. руб.

Сумма амортизации всего самолета за год — 80 000 тыс. руб.

Замена частей объекта основных средств

Пусть первоначальная стоимость основного средства (трактор) составляет 1 000 000 руб. , срок полезного использования — 20 лет. В составе трактора имеется часть «двигатель», которая в силу поломки пришла в негодность через 10 лет после начала эксплуатации трактора (срок службы первого двигателя по паспорту — 20 лет). На момент выбытия двигателя рыночная стоимость нового трактора составляет 2 000 000 руб. , двигателя — 500 000 руб. Согласно паспорту вновь приобретенного двигателя его срок полезного использования составляет 10 лет. Стоимость услуг по установке двигателя составляет 50 000 руб.

Доля двигателя в первоначальной стоимости трактора определяется расчетным путем: 1 000 000 * 500 000 / 2 000 000 = 250 000 руб. На момент выбытия доля начисленной амортизации составляет 50%. Стоимость выбывающей части составляет 250 000 * 50% = 125 000 руб.

Остаточная (балансовая) стоимость трактора после ремонта составляет 500 000 — 125 000 500 000 50 000 = 925 000 руб. (в том числе двигатель 550 000 руб.

Стоимость трактора, учитываемая на счете 01 «Основные средства», составляет 1 000 000 — 250 000 500 000 50 000 = 1 300 000 руб. (в том числе двигатель 550 000 руб

Сумма амортизации трактора, учитываемая на счете 02 «Амортизация основных средств», составляет 500 000 — 125 000 = 375 000 руб. (в том числе двигатель 0 руб.

Годовая амортизация после замены части:

Трактор (без двигателя): 750 000 руб. / 20 = 37 500 руб.

Двигатель: 550 000 руб. / 10 = 55 000 руб.

Итого: 92 500 руб.

Планирование ремонтных работ

Чтобы определить, к какой категории отнести расходы (ремонт, реконструкция, модернизация или дооборудование), в первую очередь нужно выяснить, какой вид работ необходимо произвести по восстановлению основных средств:

- если проводятся работы по восстановлению работоспособности, сохранности технических характеристик или внешние изменения, не влияющие на изменение объектом основных средств своих первоначальных функций, значит, это ремонт;

- если работы производятся по улучшению основных характеристик и добавление новых функций исправного объекта, то такой вид работы следует отнести к реконструкции, модернизации или дооборудованию.

В этом случае надо определить цель операции:

– если необходима замена узлов или частей — это модернизация (реконструкция);

– если к объекту добавляются узлы и части — дооборудование (достройка).

Как правило, в организациях приказом назначают ответственных за эксплуатацию имущества (например, за лабораторное оборудование отвечает начальник лаборатории, за измерительные приборы — метролог и т. В их обязанности входит в том числе составление заявок на проведение ремонта или модернизацию на предстоящий финансовый год.

Форму заявок организация разрабатывает самостоятельно.

Утверждает заявки руководитель учреждения.

На основании заявок экономический отдел планирует суммы по видам ремонта в смете доходов и расходов. Каждый запланированный вид расхода должен быть обоснован. Это позволит составить план работ, заключить договоры с поставщиками на проведение ремонтных работ, систематизировать деятельность учреждения по содержанию и обслуживанию имущества, гарантировать непрерывность производственного процесса, обеспечить эффективность основной деятельности учреждения.

Фрагменты заявок по структурному подразделению (лаборатория контроля физико-химических факторов) представлены в таблице.

Фрагменты заявок на проведение ремонтных работ основных средств

Наименование объекта

Номер заявки

Причина

Планируемые мероприятия

Планируемый результат

Автоматизированное рабочее место (компьютер в комплекте)

2101542

Изображение на мониторе нечеткое, регулировками не устраняется

Диагностика и ремонт, при необходимости — средствами сторонней организации

Восстановление работоспособности

Автоматизированное рабочее место (компьютер в комплекте)

2101543

Установка жесткого диска в системный блок

Ремонт системного блока, замена жесткого диска

Восстановление работы системного блока

Автоматизированное рабочее место (компьютер в комплекте)

2101600

Системные ресурсы — объем оперативной памяти — недостаточны для использования программы «Банк-клиент»

Дооборудование дополнительной оперативной памятью

Возможность использовать программу «Банк-клиент»

Автоклав АГ-1000 горизонтальный

2101752

Системные автоматизированная система управления для автоклава

Модернизация автоклава

Возможность использовать режим стерилизации, индексации (время, давление, температура)

Копировальный аппарат

2101644

Устройство гудит, но не берет бумагу на лотке

Замена изношенного ролика новым

Восстановление работоспособности

Автомобиль ВАЗ-2107 (Лада)

2101485

Стук при переключении на последующие передачи

Ремонт своими силами

Восстановление работоспособности

Здание лабораторного корпуса

2100378

Протекает крыша

Частичная замена кровли

Восстановление эксплуатационных характеристик

Заключаем договоры на выполнение работ по восстановлению основных средств

Заключая договоры с поставщиками и подрядчиками на ремонтные работы, следует определить, какой вид работ по восстановлению объектов основных средств предусмотрен этим договором, чтобы правильно отнести расходы на статьи КОСГУ.

Если планируются действия, мероприятия, которые увеличат стоимость объектов основных средств (реконструкция, модернизация и т. ), следует использовать код 310 КОСГУ «Увеличение стоимости основных средств», если же говорится о ремонте неисправного основного средства — код 225 КОСГУ «Работы, услуги по содержанию имущества».

В рамках одного договора могут быть предусмотрены различные виды работ, поэтому в разделе «Предмет договора» следует указывать раздельно стоимости соответствующих видов работ. Исполнитель должен оформить различные отчетные документы за выполненные работы.

Отражаем расходы на текущий, средний и капитальный ремонт в бухгалтерском учете

Расходы на текущий, средний и капитальный ремонт основных средств учитывают в составе текущих расходов учреждения по подстатье 225 КОСГУ «Работы, услуги по содержанию имущества». Отметим, что затраты на приобретение запасных частей (строительных материалов) отражаются не по подстатье 225, а по подстатье 340 КОСГУ «Увеличение стоимости материальных запасов», списание израсходованных материалов — по подстатье 272 КОСГУ «Расходование материальных запасов».

Это правило не применяется, если стоимость использованных материалов включается в общую смету ремонта и учитывается подрядчиком при оформлении акта сдачи-приемки выполненных работ.

Расходы на ремонт имущества отражаются на счете 0. 109. 225 «Затраты на работы, услуги по содержанию имущества в себестоимость готовой продукции, работ, услуг».

Если расходы на ремонты неравномерны в течение года, их нужно предварительно отражать на счете 0. 401. 000 «Расходы будущих периодов» с последующим равномерным списанием (п. 302 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти, органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной Приказом Минфина России от 01. 2010 № 157н (в ред. от 06. 2015; далее — Инструкция № 157н)).

Оставшиеся после ремонта запасные части нужно оприходовать, в бухгалтерском учете это отразиться следующими записями:

Дебет счета 0. 105. 000 «Материальные запасы» (по соответствующим аналитическим счетам) Кредит счета 0. 401. 180 «Прочие доходы».

Затраты, которые увеличивают стоимость запасных частей (такие как расходы по их доставке до учреждения или приведение в состояние, пригодное к использованию), сначала накапливают на счете 0. 106. 000 «Вложения в нефинансовые активы» (по соответствующим аналитическим счетам).

После окончательного формирования стоимости запчастей ее списывают на счет 0. 105. 000 (по соответствующим аналитическим счетам).

Учреждение заключило договор по ремонту копировального аппарата за счет средств от предпринимательской деятельности. В ходе ремонта был заменен изношенный ролик для захвата бумаги на новый ролик.

Расходы по операции следует отразить следующей бухгалтерской записью:

Дебет счета 2. 109. 225 Кредит счета 2. 302. 730.

Замена изношенного ролика не повлияла на повышение технического уровня и технические характеристики копировального аппарата, поэтому ремонт техники учитываются в составе текущих расходов учреждения.

Документальное оформление

Все хозяйственные операции должны быть подтверждены первичными документами (ч. 1 ст. 9 Федерального закона от 06. 2011 № 402-ФЗ «О бухгалтерском учете», п. 7 Инструкции к Единому плану счетов № 157н), поэтому следует издать приказ за подписью руководителя учреждения о проведении модернизации объектов основных средств.

В приказе в обязательном порядке нужно указать: причины, сроки модернизации и ответственных за ее проведение.

После проведения модернизации составляется акт о приеме-сдаче модернизированных основных средств (по форме № ОС-3 (0306002)). Если модернизация проводилась хозяйственным способом — в одном экземпляре, подрядным — в двух: себе и подрядчику.

В акте отражают:

- стоимость объекта ОС до проведения модернизации;

- сумму затрат;

- стоимость основного средства после проведенных работ.

На основании акта списывают накопленные затраты на счете 0. 106. 00 «Вложения в нефинансовые активы» и делают записи в инвентарной карточке. Оформленный акт подписывают:

- члены комиссии по поступлению и выбытию нефинансовых активов, созданной в организации;

- сотрудники, ответственные за проведение модернизации основного средства, или представители подрядчика;

- сотрудники, ответственные за сохранность основного средства после модернизации.

Подписанный акт утверждает руководитель учреждения, после этого акт передается в бухгалтерию.

Если подрядчик проводил модернизацию здания, сооружения или помещения, эти работы относятся к строительно-монтажным, следовательно, дополнительно к акту следует подписать акт приемки по форме № КС-2 и справку о стоимости выполненных работ и затрат по форме № КС-3 (утверждены Постановлением Госкомстата России от 11. 1999 № 100).

При заключении договора о восстановлении основного средства на все работы должны составляться техническая документация и строительная смета (ст. 743 Гражданского кодекса РФ).

Отражаем расходы в бухгалтерском учете

Затраты по достройке, дооборудованию, реконструкции и модернизации основных средств предварительно отражаются и накапливаются по дебету счета 0. 106. 000 «Вложения в нефинансовые активы» (по соответствующим аналитическим счетам). На этом счете отражают все затраты по данным работам:

- стоимость израсходованных материалов;

- амортизация машин и оборудования, которые использовались для проведения работ;

- заработная плата занятых в достройке, реконструкции или модернизации и социальные отчисления с нее;

- расходы на оплату услуг сторонних организаций и т. д.

После окончания всех работ и сдачи достроенного (дооборудованного, реконструированного или модернизированного) основного средства указанные затраты списывают на увеличение его стоимости в Дебет счета 0. 101. 000 «Основные средства» (по соответствующим аналитическим счетам).

Рассмотрим порядок отражения в бухгалтерском учете расходов на проведение модернизации основного средства.

В августе–сентябре 2016 г. ФБУЗ «Центр гигиены и эпидемиологии» провело модернизацию лабораторного оборудования «Стерилизатор ГП» подрядным способом за счет средств, полученных от предпринимательской деятельности.

Стоимость работ, выполненных подрядчиком, — 70 800 руб. , в том числе НДС — 10 800 руб.

Акт приемки-передачи выполненных работ был подписан в октябре.

Учреждение платит налог на прибыль поквартально. Данные бухгалтерского и налогового учета совпадают.

Первоначальная стоимость оборудования, по которой оно принято к учету, — 504 000 руб. Числится как особо ценное движимое имущество. При принятии к учету был установлен срок полезного использования 7 лет (84 месяца). Амортизация начисляется линейным методом.

Для целей бухучета:

- годовая норма амортизации — 14,28572 % (1 / 7 × 100);

- годовая сумма амортизации — 72 000 руб. (504 000 руб. × 14,28572 %);

- ежемесячная сумма амортизации — 6000 руб./мес. (72 000 руб. / 12 мес.).

Так как модернизация продолжалась менее 12 месяцев, в период ее проведения бухгалтер не прекращал начислять амортизацию по лабораторному оборудованию.

Модернизация не привела к увеличению срока полезного использования оборудования, поэтому для целей бухгалтерского и налогового учета срок полезного использования модернизированного оборудования не пересматривался.

В период модернизации оборудования «Стерилизатора ГП» следует произвести следующие операции в бухгалтерском учете:

Дебет счета 2. 109. 271 Кредит счета 2. 104. 410 — 6000 руб. — начислена амортизация по модернизируемому оборудованию;

Дебет счета 2. 106. 310 Кредит счета 2. 302. 730 — 60 000 руб. (70 800 руб. –10 800 руб. ) — учтена стоимость работ подрядчика по модернизации основного средства;

Дебет счета 2. 210. 560 Кредит счета 2. 302. 730 — 10 800 руб. — учтен НДС со стоимости работ подрядчика;

Дебет счета 2. 303. 830 Кредит счета 2. 210. 660 — 10 800 руб. — принят НДС к вычету;

Дебет счета 2. 302. 830 Кредит счета 2. 201. 610 — 70 800 руб. — произведена оплата за работы подрядчика;

Кредит счета 18 (код КОСГУ 310) — 70 800 руб. — отражено выбытие денежных средств со счета учреждения;

Дебет счета 2. 109. 271 Кредит счета 2. 104. 410 — 6 000 руб. — начислена амортизация по модернизируемому оборудованию;

Дебет счета 2. 101. 310 Кредит счета 2. 106. 310 — 60 000 руб. — увеличена первоначальная стоимость оборудования на сумму стоимости работ по его модернизации.

Первоначальная стоимость оборудования с учетом расходов на проведение модернизации составит 564 000 руб. (504 000 руб. + 60 000 руб.

- годовая сумма амортизации — 80 571,46 руб. (564 000 руб. × 14,28572 %);

- ежемесячная сумма амортизации — 6714,29 руб./мес. (80 571,46 руб. / 12 мес.).

С октября начисление амортизационных отчислений будет отражаться проводкой:

Дебет счета 2. 109. 271 Кредит счета 2. 104. 410 — 6714,29 руб. — начислена амортизация по модернизируемому оборудованию.

Расходы на проведение модернизации необходимо отразить в первичных документах по учету основных средств и в инвентарной карточке учета основного средства.

Вопрос по теме

Ремонт или модернизация?

Организация приобрела новые мониторы взамен старых неработоспособных. Как учесть такие затраты — как модернизацию или как ремонт?

Приобретенные части вычислительной техники (в том числе мониторы) не могут являться отдельными объектами основных средств, так как выполняют свои функции только в составе сопряженного комплекта. Компьютеры учитываются в качестве единых инвентарных объектов (письма Минфина России от 02. 2010 №03-03-06/2110, 06. 2009 № 03-03-06/4/95). Такой порядок касается как налогового, так и бухгалтерского учета.

Запасные части, необходимые для ремонта и замены изношенных частей в оборудовании, машинах, относятся к материальным запасам, а значит, расходы на их приобретение относят на статью 340 КОСГУ «Увеличение стоимости материальных запасов».

Из этого следует, что операцию по замене неработоспособного монитора надо расценивать как ремонт вычислительной техники, затраты по которой не увеличивают первоначальную стоимость. Следовательно, стоимость запасных частей, которые использованы в процессе ремонта, относят на затратные счета учреждения 0. 106. 000, или 0. 106. 000, или 0. 109. 000, или 0. 109. 000 по коду 272 КОСГУ «Расходование материальных запасов».

Если работы по ремонту выполняет сторонняя организация, расходы на оплату ее услуг следует учитывать также на затратных счетах по коду 225 КОСГУ «Работы, услуги по содержанию имущества»

Такие же правила применяются в отношении других частей вычислительной техники: сетевых плат, DVD-привода, материнской платы и т.

Порядок учета операций по замене старых, но работоспособных частей основного средства на новые и более современные законодательством не определен. Как правило, если такая замена приводит к повышению технических характеристик объекта, то работа рассматривается как модернизация и стоимость израсходованных частей, затраты на их установку включаются в первоначальную стоимость компьютера (например, замена старого монитора на новый с большей площадью экрана, увеличение оперативной или жесткой памяти).

Если в результате работ улучшения технических характеристик основного средства не происходит, затраты на проведение работ рассматривают как ремонтные, отражая на затратных счетах бухгалтерского учета.

ФБУЗ заменило старый монитор на новый с большей площадью экрана и улучшенными техническими характеристиками. Работы производились за счет средств от предпринимательской деятельности.

Стоимость нового монитора — 31 860 руб. (в том числе НДС 4860 руб.

Расходы на доставку транспортной компанией — 1180 руб. (в том числе НДС 180 руб.

Первоначальная стоимость старого монитора — 10 000 руб. , начислена амортизация 8000 руб.

Рыночная цена старого монитора на дату проведения работ по модернизации — 3500 руб.

Отразим затраты на модернизацию:

Дебет счета 2. 106. 340 Кредит счета 2. 302. 730 — 27 000 руб. — отражены расходы на приобретение монитора и кредиторская задолженность поставщику;

Дебет счета 2. 210. 560 Кредит счета 2. 302. 730 — 4680 руб. — учтен «входной» НДС со стоимости нового монитора;

Дебет счета 2. 302. 830 Кредит счета 2. 201. 610 — 31 860 руб. — произведена оплата за приобретенный новый монитор с лицевого счета учреждения в казначействе;

Дебет счета 2. 106. 340 Кредит счета 2. 302. 730 — 1000 руб. — отражены расходы по доставке монитора и кредиторская задолженность перед транспортной компанией;

Дебет счета 2. 210. 560 Кредит счета 2. 302. 730 — 180 руб. — учтен «входной НДС» с транспортных услуг;

Дебет счета 2. 302. 830 Кредит счета 2. 201. 610 — 1180 руб. — оплачены расходы за доставку монитора;

Дебет счета 2. 105. 340 Кредит счета 2. 106. 340 — 28 000 руб. (27 000 + 1000) — учтена первоначальная стоимость монитора в составе материальных запасов;

Дебет счета 2. 303. 830 Кредит счета 2. 210. 660 — 4860 руб. (4680 + 180) — принят к вычету НДС со стоимости монитора и стоимости транспортных услуг;

Дебет счета 2. 104. 410 Кредит счета 2. 101. 410 — 8000 руб. — списана амортизация старого монитора;

Дебет счета 2. 401. 172 Кредит счета 2. 101. 410 — 2000 (10 000 – 8000) руб. — списана остаточная стоимость старого монитора;

Дебет счета 2. 105. 340 Кредит счета 2. 401. 180 — 3500 руб. — оприходован старый монитор по рыночной цене;

Дебет счета 2. 106. 310 Кредит счета 2. 105. 440 — 28 000 руб. — списана стоимость нового монитора на увеличение стоимости компьютера, увеличение вложений в основные средства;

Дебет счета 2. 101. 310 Кредит счета 2. 106. 310 — 28 000 руб. — расходы на модернизацию компьютера включены в первоначальную стоимость.

Основа для выводов

Пункт 27 ПБУ 6/01, устанавливая необходимость отражения затрат на восстановление объекта основных средств в том отчетном периоде, к которому они относятся, не раскрывает порядок такого отражения (за исключением реконструкции и модернизации).

В п. 14 ПБУ 6/01 предусмотрено, что «стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету.

Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств».

Статьей 3 Закона 402-ФЗ установлены определения стандартов и международных стандартов по бухгалтерскому учету:

«стандарт бухгалтерского учета — документ, устанавливающий минимально необходимые требования к бухгалтерскому учету, а также допустимые способы ведения бухгалтерского учета;

международный стандарт — стандарт бухгалтерского учета, применение которого является обычаем в международном деловом обороте независимо от конкретного наименования такого стандарта».

В пункте 7 ПБУ 1/08 указано, что: «. Если по конкретному вопросу в нормативных правовых актах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из настоящего и иных положений по бухгалтерскому учету, а также Международных стандартов финансовой отчетности. Таким образом, порядок ведения бухгалтерского учета затрат на ремонт и обслуживание объектов основных средств является вопросом, требующим детализации в учетной политике организации на основе МСФО.

Согласно п. 1 IAS 16 «цель настоящего стандарта состоит в определении порядка учета основных средств с тем, чтобы пользователи финансовой отчетности могли получать информацию об инвестициях предприятия в основные средства и об изменениях в составе таких инвестиций. Основными аспектами учета основных средств являются признание активов, определение их балансовой стоимости, а также соответствующих амортизационных отчислений и убытков от обесценения, подлежащих признанию». Балансовая стоимость (в трактовке п. 6 IAS 16) — это стоимость, в которой актив признается в отчетности.

Указанный международный стандарт регламентирует порядок формирования отчетности экономического субъекта. Из ст. 3 Закона 402-ФЗ следует, что под случаями «установленными настоящим и иными положениями (стандартами) по бухгалтерскому учету», подразумеваются:

- достройка, дооборудование, реконструкция, модернизация, частичная ликвидация и переоценка объектов основных средств (п. 14 ПБУ 6/01);

- замена частей (п. 13 IAS 16);

- технический осмотр (п. 14 IAS 16) и пр.

В то же время, применимость норм РСБУ (ПБУ 6/01) распространяется на формирование первоначальной стоимости инвентарных объектов основных средств, а применимость норм МСФО (IAS 16) — к балансовой стоимости (отражению в бухгалтерской (финансовой) отчетности), отражаемой по строке «Основные средства».

Пунктами 13, 70 IAS 16 предусмотрено включение затрат на регулярную замену частей объекта основных средств в балансовую стоимость указанного объекта, причем стоимость заменяемых частей подлежит списанию. Если для предприятия «практически невозможно» провести расчет стоимости заменяемой части, то оно может использовать первоначальную стоимость заменяющей части в качестве стоимости заменяемой части на момент ее приобретения.

Данные положения корреспондируют схожей норме п. 29 ПБУ 6/01, согласно которой выбытие объекта основных средств может иметь место в случае «частичной ликвидации при выполнении работ по реконструкции». Такая формулировка подразумевает выбытие частично ликвидируемой части и увеличение стоимости основного средства на сумму затрат по его реконструкции. При соотнесении данной нормы с МСФО, она соответствует той части нормы предыдущего абзаца, согласно которой при регулярной замене частей объекта основных средств сумма затрат по замене (например, стоимость самой части и затраты на монтаж) включается в стоимость объекта основных средств, а стоимость заменяемых частей подлежит списанию.

Таким образом, во всех случаях:

- частичной ликвидации при выполнении работ по реконструкции,

- замены частей при выполнении работ по ремонту,

- замены частей при выполнении работ по реконструкции

будет правильным использовать единый подход, в рамках которого стоимость выбывающих частей списывается, а новые части и стоимость работ по их установке (работ по монтажу, реконструкции, а при выполнении условий п. 7 настоящего Толкования — и работ по ремонту) капитализируется.

В п. 14 IAS 16 предусмотрено, что «условием продолжения эксплуатации объекта основных средств может быть проведение регулярных масштабных технических осмотров на предмет наличия дефектов вне зависимости от того, производится ли при этом замена элементов объекта. При выполнении каждого масштабного технического осмотра связанные с ним затраты признаются в балансовой стоимости объекта основных средств в качестве замены при условии соблюдения критериев признания. Любая оставшаяся в балансовой стоимости сумма затрат на проведение предыдущего технического осмотра подлежит прекращению признания. Это происходит вне зависимости от того, указывались или нет затраты, связанные с предыдущим техническим осмотром, в операции по приобретению или строительству объекта. При необходимости сумма предварительной оценки затрат на предстоящий аналогичный технический осмотр может служить показателем суммы затрат на технический осмотр, включенных в состав балансовой стоимости объекта на момент его приобретения или строительства».

С экономической точки зрения затраты на восстановление полезных свойств основных средств (ремонты и обслуживание) направлены на продление срока их эксплуатации и обеспечивают поступление экономических выгод от таких затрат в будущем. В случаях осуществления таких затрат с периодичностью более 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев), экономические выгоды от их осуществления будут поступать в организацию в течение нескольких отчетных периодов. В этой связи оправданным методологическим подходом представляется признание в бухгалтерском учете внеоборотного актива в размере понесенных затрат с последующим списанием такого актива на расходы в течение периода поступления выгод, то есть до проведения следующего аналогичного мероприятия.

В п. ПБУ 10/99 предусмотрено, что расходы признаются в отчете о финансовых результатах в том числе «путем их обоснованного распределения между отчетными периодами, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем».

В соответствии с п. 65 ПВБУ № 34н: «Затраты, произведенные организацией в отчетном периоде, но относящиеся к следующим отчётным периодам, отражаются в бухгалтерском балансе в соответствии с условиями признания активов, установленными нормативными правовыми актами по бухгалтерскому учету, и подлежат списанию в порядке, установленном для списания стоимости активов данного вида».

Таким образом, поскольку затраты на проведение ремонтов и обслуживания в общем случае удовлетворяют критериям признания актива, а также с учетом п. 17-18 настоящего Толкования, их необходимо учитывать в составе внеоборотных активов, а не в текущих расходах.

Пунктом 6 ПБУ 1/08 предусмотрено, что бухгалтерский учет организации должен отвечать требованиям рациональности. В связи с этим признание в качестве объекта внеоборотных активов представляется целесообразным только для существенных затрат на ремонт и обслуживание. Несущественные затраты на ремонт и обслуживание (в том числе, проводимые с периодичностью более 12 месяцев) рекомендуется списывать на расходы текущего отчетного периода.

В соответствии с ПБУ 4/99 показатели об отдельных активах должны приводиться в бухгалтерской отчетности обособленно в случае их существенности, и, если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности. В соответствии с п. 3 Приказа № 66н: «. организации самостоятельно определяют детализацию показателей по статьям отчетов.

В таком случае, при обособлении рассматриваемых затрат в случае их существенности в бухгалтерском балансе смысл наименования показателя должен отражать сущность этого актива, то есть смысл наименования должен быть ясен пользователю бухгалтерской отчетности. Рекомендуемое наименование показателя — «Долгосрочные затраты на ремонт и обслуживание основных средств». Поскольку согласно нормам МСФО рассматриваемые затраты капитализируются в составе основных средств, данный показатель расшифровывает группу статей «Основные средства» (см. Иллюстративный пример № 1).

Согласно Рекомендациям аудиторам «регулярные крупные затраты, возникающие через определенные длительные временные интервалы (более 12 месяцев) на протяжении срока эксплуатации объекта основных средств, на проведение его ремонта и на иные аналогичные мероприятия (например, проверку технического состояния), отражаются в бухгалтерском балансе в разделе I „Внеоборотные активы“ как показатель, детализирующий данные, отраженные по группе статей „Основные средства“. С учетом пункта 7 ПБУ 1/2008 такие затраты погашаются в течение срока указанного временного интервала».

Таким образом, порядок признания затрат на ремонт и обслуживание, изложенный выше, соответствует подходу Минфина РФ к отражению рассматриваемых хозяйственных операций в бухгалтерской (финансовой) отчетности.

Решение

Существенные затраты на ремонт и обслуживание объектов основных средств, проводимые с периодичностью свыше 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев), признаются в бухгалтерской (финансовой) отчетности в составе внеоборотных активов, в составе показателя, детализирующего строку «Основные средства», например, «Долгосрочные затраты на ремонт и обслуживание основных средств» (см. Иллюстративный пример № 1). Данная норма относится к затратам, не связанным с заменой частей основных средств (п. 8 настоящей Рекомендации).

В случае, когда в ходе ремонта и обслуживания происходит замена частей, рекомендуется использовать схему учета частичной ликвидации объекта основных средств. В частности, необходимо произвести уменьшение стоимости основного средства на сумму остаточной стоимости выбывающей части и увеличить стоимость основного средства на сумму затрат по приобретению новой части, а также на сумму иных связанных затрат (например, затраты на монтаж этой части) (см. Иллюстративный пример № 3). Затраты на замену частей основных средств включаются в стоимость объектов основных средств.

Затраты на ремонт и обслуживание основных средств, осуществляемые с целью восстановления их полезных свойств и продления возможностей их эксплуатации в будущем, проводимые с периодичностью менее 12 месяцев (или обычного операционного цикла, если он превышает 12 месяцев), признаются текущими расходами периода, в котором они были понесены.

Затраты на ремонт и обслуживание в случае их несущественности по отдельности или в совокупности, рекомендуется учитывать в порядке, предусмотренном пунктом 9 настоящей Рекомендации.

Порядок отражения затрат на ремонт и обслуживание основных средств на счетах бухгалтерского учета устанавливается экономическим субъектом самостоятельно.

Выводы

В учреждении должен быть внутренний нормативный документ (например. Положение), в котором будет определено, что считается капитальным ремонтом, а что — текущим.

Определять виды работ по восстановлению основных средств для правильного отнесения затрат на соответствующие статьи КОСГУ следует на начальном этапе планирования бюджета расходов.

Виды ремонтных работ необходимо разграничить, любой вид работ должен быть обоснован и документально подтвержден.

Затраты следует правильно отражать в бухгалтерском учете: расходы на текущий, средний и капитальный ремонт основных средств учитывают в составе текущих расходов учреждения; затраты на дооборудование, реконструкцию, модернизацию являются капитальными, следовательно, расходы по ним списываются на увеличение первоначальной стоимости объектов основных средств.

Велижанская,

заместитель главного бухгалтера ФФБУЗ «Центр гигиены и эпидемиологии в Свердловской области в Октябрьском и Кировском районе город Екатеринбург»

Статья опубликована в журнале «Справочник экономиста» № 9, 2016.