Согласно единой методики определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства в рамках ОСАГО утвержденной Положением Центрального Банка Российской Федерации от 19.09.2014.

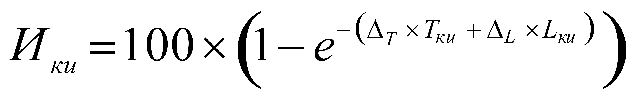

Износ автомобиля по ОСАГО (деталей, узлов, агрегатов) рассчитывается по следующей формуле:

где:Ики — износ комплектующего изделия (детали, узла, агрегата) (процентов);e — основание натуральных логарифмов (e ≈ 2,72);Δ — коэффициент, учитывающий влияние на износ комплектующего изделия (детали, узла, агрегата), его срока эксплуатации;Tки- срок эксплуатации комплектующего изделия (детали, узла, агрегата);Δ — коэффициент, учитывающий влияние на износ комплектующего (детали, узла, агрегата) величины пробега транспортного средства с этим комплектующим изделием;Lки — пробег транспортного средства на дату дорожно-транспортного происшествия.

Значения коэффициентов ∆T и ∆L для различных категорий и марок транспортных средств приведены в приложении 5 к настоящей Методике.

Что такое износ по ОСАГО?

И начнём рассмотрение вопроса с определения понятия «износ». Далеко не все автолюбители знают, что оно означает в контексте ОСАГО и почему после вычета амортизации сумма к выплате получается столь низкой.

Износ – это показатель устаревания характеристик и запчастей в процессе эксплуатации конкретного ТС. Для расчёта выплат по ОСАГО износ считается в процентном соотношении. Чем старше у вас транспортное средство, тем больше амортизации насчитает страховщик при определении суммы компенсации после ДТП. Однако в любом случае изношенность не может быть выше 50% – это верхняя планка, установленная законом (п. 4.1 Положения Банка России №755-П).

К слову, на износ деталей авто влияет множество факторов, среди которых дата выпуска машины, начало её эксплуатации, пробег, категория ТС, наличие заменённых деталей в процессе использования и т.д.

Но в то же время есть комплектующие, для которых Методикой установлено нулевое значение. Проще говоря, износ для них не учитывается. Сюда относят различные элементы безопасности автомобиля, и всего в списке 105 таких деталей. Среди них, к примеру, подушки безопасности, ремни и их крепления, элементы тормозов, рулевые рейки и другие.

Приложениек Положению Банка Россииот 19 сентября 2014 г. N 432-П»О единой методике определения размерарасходов на восстановительный ремонт вотношении поврежденного транспортногосредства»

Единая методикаопределения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства

Настоящая Методика является обязательной для применения страховщиками или их представителями, если они самостоятельно проводят осмотр, определяют восстановительные расходы и выплачивают страховое возмещение в соответствии с Федеральным законом «Об обязательном страховании гражданской ответственности владельцев транспортных средств», экспертами-техниками, экспертными организациями при проведении независимой технической экспертизы транспортных средств, судебными экспертами при проведении судебной экспертизы транспортных средств, назначаемой в соответствии с законодательством Российской Федерации в целях определения размера страховой выплаты потерпевшему и (или) стоимости восстановительного ремонта транспортного средства в рамках договора обязательного страхования гражданской ответственности владельцев транспортных средств.

* Необходимое время приведено без учета подготовительно-заключительных работ.

** Категория сложности не связана с нормированием ремонтов транспортных средств отечественных производителей (ремонт N 1, 2, 3) и зависит от степени повреждения:

1 категория — несложные деформации на простых (несложно профилированных) поверхностях;

2 категория — сложные деформации с образованием складок, вытяжкой металла либо несложные деформации на профилированных поверхностях;

3 категория — сложные деформации с изломом ребер жесткости (при нецелесообразности замены, применении реставрации или вставки).

Почему страховые занижают выплаты в 2023 году?

Вначале пару слов о ситуации на рынке страхования. Почему занижение страховых выплат по ОСАГО стало нормой в 2023 году? Виной тому сразу несколько факторов, которые влияют на итоговую сумму возмещения потерпевшим в ДТП.

Ниже перечислим эти факторы:

- Износ запасных частей. Страховая высчитывает стоимость ремонта на основании Единой методики Центробанка. Стоимость запчастей в том же справочнике РСА гораздо ниже, чем стоимость этих же запчастей на рынке. Многие детали для машин везут из Европы, поэтому и цена на них соответствующая – всё это не учтено РСА, что играет на руку страховым компаниям.

- Отсутствие или занижение расчета УТС. Формула расчёта утраты товарной стоимости транспортного средства слишком сложна для понимания обычному автолюбителю. Подсчёты проводятся экспертами, с помощью специальной программы – по итогу УТС оценивается в 8-10% от стоимости машины. Но реальные суммы могут быть занижены. А если вы не подадите отдельное заявление на выплату УТС, страховщик вам об этом не напомнит и, разумеется, ничего не заплатит.

- Неучет скрытых повреждений ТС. Осмотр страховщика может быть беглым, «на глазок». Установить серьезность дефектов и рассмотреть скрытые повреждения в конструкции автомобиля в таких условиях нереально. Да и не выгодно для страховщика. Поэтому по итогу осмотра вам могут насчитать меньше, чем полагается в действительности с учётом всех скрытых повреждений.

- Профессионализм специалистов. Далеко не все эксперты обладают должной квалификацией, чтобы установить точный ущерб автомобилю и рассчитать сумму к выплате по ОСАГО.

- Экспертная погрешность 10%. Трактуется в пользу страховых компаний, чем они успешно пользуются. Например, если есть два заключения – одно независимой оценки, а второе от страховщика – и расхождения по выплатам не превышают эти 10%, то это экспертная погрешность. И суд не посчитает её как недоплату.

Также следует помнить, что современное ОСАГО – это, по сути, частичное страхование. Выплаты по полису не покрывают ущерба полностью, и всё дело в калькуляции с вычетом износа. Потерпевший получит от страховой лишь часть фактических расходов на восстановительный ремонт автомобиля. И в большинстве случаев потребуются дополнительные вложения: от самого потерпевшего или со стороны того, кто оказался виновником ДТП.

- Почему страховые занижают выплаты в 2023 году?

- Что делать, если страховая выплатила мало по ОСАГО?

Шаг 1. Заявление на выдачу результатов осмотра или экспертизы

Шаг 2. Подать заявление о разногласиях

Шаг 3. Обратиться к финансовому уполномоченному

Шаг 4. Оспорить решение в суде - Шаг 1. Заявление на выдачу результатов осмотра или экспертизы

- Шаг 2. Подать заявление о разногласиях

- Шаг 3. Обратиться к финансовому уполномоченному

- Шаг 4. Оспорить решение в суде

- Стоит ли заключать со страховой соглашение о выплате по ОСАГО?

- Страховая насчитала сумму без учета износа деталей – это нормально?

Могу ли я взыскать износ со страховой?

А с виновника ДТП?

Если виновник не хочет возмещать разницу? - Могу ли я взыскать износ со страховой?

- А с виновника ДТП?

- Если виновник не хочет возмещать разницу?

- Страховая выплатила мало, а ремонт обойдётся дороже – что делать?

Могу ли я отказаться доплачивать?

Стоит ли заключать договор цессии со СТОА? - Могу ли я отказаться доплачивать?

- Стоит ли заключать договор цессии со СТОА?

- Страховые почти всегда занижают выплаты по ОСАГО в 2023 году – вы далеко не исключение, и к этому нужно быть готовым.

- Если страховщик насчитал маленькую сумму компенсации ущерба, в 2023 году есть довольно чётки пошаговый алгоритм действий, чтобы получить больше: вначале нужно запросить у СК акт осмотра или независимой экспертизы. Если расчёты неверные, подать заявление о разногласиях. При отказе доплачивать или отсутствии ответа обратиться к финансовому омбудсмену. Если и решение финупа вас не устроит, то добиваться правды в мировом или районном суде.

- Не стоит заключать со страховой соглашение о выплате по ОСАГО со снятием претензий – как правило, там суммы в 2 раза меньше реального ущерба автомобилю. Отменить такое соглашение очень сложно.

- Если выплаченных сумм по ОСАГО не хватает, можно взыскать разницу с виновника ДТП.

- Также в ряде случаев в 2023 году можно получить выплаты со страховой без учёта износа – на это указал Верховный Суд.

- Автосервис может выкатить требование доплатить за ремонт автомобиля (из-за дорогих запчастей и технологий). Платить или нет, на усмотрение потерпевшего, но можно не платить и это законно! Однако впоследствии придётся доказывать предложение вам доплатить страховщику. Иначе страховая не выплатит ущерб деньгами.

- Нежелательно заключать со СТОА договор цессии (уступки права) – это часто ставит потерпевшего в невыгодное положение.

Страховые компании в 2023 году, к сожалению, очень часто не доплачивают страховое возмещение по ОСАГО. Причём размер недоплаты отнюдь не 500 рублей. Очень часто СК обманывают потерпевших на десятки, а то и сотни тысяч рублей. Во многом это связано с политикой страховых компаний, а также с несоответствием цен на запчасти от РСА и реалиями рынка. К счастью, у потерпевших есть рычаги воздействия на страховщика – чтобы получить с него полное возмещение ущерба автомобилю после ДТП. Кроме того, можно взыскать разницу и с виновника аварии. И ниже мы расскажем, что делать, если страховая насчитала меньше и предложенных ею сумм не хватает на восстановительный ремонт автомобиля.

- Что такое износ по ОСАГО?

- При выплате деньгами – всегда учитывается износ!

Хватит ли мне этой суммы для восстановления машины?

Но есть ещё одна проблема! - Хватит ли мне этой суммы для восстановления машины?

- Но есть ещё одна проблема!

- В каких случаях я могу взыскать выплату без учёта износа?

Если страховщик выплатил деньгами вместо ремонта

Если отказал в возмещении по ОСАГО - Если страховщик выплатил деньгами вместо ремонта

- Если отказал в возмещении по ОСАГО

- Можно ли довзыскать ущерб с виновника ДТП?

- Ремонт автомобиля по ОСАГО без учёта износа!

- Страховая насчитала сумму ремонта, но её не хватает – что делать?

- Учитывается ли износ при тотале?

- В сфере ОСАГО износом считается физическое устаревание запчастей машины. Он зависит от срока эксплуатации ТС, года выпуска, пробега и т.п.

- Если после ДТП вам полагается страховая выплата, то при её расчёте учитывается износ деталей автомобиля (п. 19 ст. 12 Закона Об ОСАГО). Максимальный показатель достигает 50%, минимальный – нуля.

- Но чаще всего страховщик выдаёт направление на ремонт – и в этом случае выплаты на восстановление ТС считаются уже без учёта износа (пункт 15.1 той же статьи).

- Однако на практике 2023 года выплат по ОСАГО не хватает. Это связано с применением страховщиками Единой Методики расчётов и неактуальными справочниками РСА, а также с подорожанием запчастей в России.

- Но есть два законных способа взыскать со страховой износ запчастей. Первый случай – когда СК перечислила вам деньгами, хотя по Закону Об ОСАГО полагался ремонт. Второй случай – если страховщик отказал в возмещении, а вы отремонтировали ТС за свой счёт.

- В обоих случаях есть положительная судебная практика. Мы приводим в статье два актуальных на 2023 год Определения Верховного Суда.

- Есть и третий рабочий способ получить разницу между суммой по Единой Методике и рыночной стоимостью ремонта. Закон позволяет требовать такую доплату с виновника ДТП.

- Если страховая насчитала недостаточную сумму, а ремонт обойдётся в разы дороже, можно попытаться пересчитать ущерб и взыскать недостающую сумму со страховщика. Сегодня действует институт финансового уполномоченного, который решает такие споры на досудебной стадии.

- При уходе в тотал, когда ремонт невозможен в силу высоких затрат на восстановление машины, износ применяется к годным остаткам (запчастям). В итоге потерпевший получает стоимость погибшего авто за вычетом этих годников. Их придётся реализовывать самостоятельно.

Почему страховые компании выплачивают возмещение по ОСАГО, а денег оказывается недостаточно? Во многом это связано с износом деталей. Так, если вы попали в ДТП на старой машине, то при расчёте страхового возмещения вам гарантированно насчитают износ в районе 30-50%. Это означает, что сумма к выплате окажется гораздо ниже реальной и предстоит думать, где взять остальные деньги. В сущности же возмещение по ОСАГО возможно в двух вариантах: денежном (выплата) и натуральном (ремонт). В первом случае амортизация запчастей учитывается, а во втором нет. Но в начале 2021 года Верховный Суд РФ принял крайне важное решение в пользу потерпевшего. И сейчас, даже если вам заплатили деньгами с учётом амортизации, вы вправе добиться от страховой доплаты за вычтенный износ. А также в ряде случаев взыскать со СК рыночную стоимость ремонта. В статье расскажем, на какие выплаты учитывается износ, а на какие нет, какие существуют проблемы, как их решить, а главное – как получить возмещение без учёта амортизации со страховой и виновника ДТП.

В каких случаях я могу взыскать выплату без учёта износа?

Во-первых, это абсолютно законно, поскольку связано с защитой потерпевшим своих прав в споре со страховщиком. А, во-вторых, речь идёт о новом подходе в сфере ОСАГО после принятия решений Верховным Судом.

Таких возможностей на сегодня целых две! О них мы и расскажем.

Если страховщик выплатил деньгами вместо ремонта

Первый случай – когда страховщик по какой-то причине выплатил деньгами, хотя по Закону Об ОСАГО обязан был выдать направление на ремонт.

Вообще, именно направление на ремонт – это вариант по умолчанию, который установлен пунктом 15.1 ст. 12 ФЗ-40. Если нет оснований для выплаты деньгами, страховщик обязан организовать восстановление вашей машины в одном из своих партнёрских автосервисов. А вот исключения, когда вместо ремонта полагаются деньги, прописаны в пункте 16.1 той же статьи.

Так вот, если страховая компания без законных на то оснований перечислила вам выплату с учётом износа, хотя в вашем случае должна была выдать направление на ремонт – у вас появляется право потребовать доплаты за износ. Такая практика появилась после публикации Определения Верховного Суда № 86-КГ20-8-К2 от 19 января 2021 года.

Но давайте упростим обзор. Вот как это выглядит на практике:

- После ДТП вы подаёте заявление о страховом случае и сопутствующие документы.

- В течение 20 дней страховая перечисляет на ваши реквизиты выплату с учётом износа, хотя по закону обязана была выдать направление на ремонт (без амортизации запчастей).

- Не согласившись с этим, вы подаёте в СК заявление о разногласиях (оно же досудебная претензия), где требуете доплатить вам разницу.

- Если страховая идёт в отказ или не отвечает, вы обращаетесь с жалобой к финансовому уполномоченному (финупу). Если он встанет на вашу сторону, то уже на этом этапе вы получите недостающую сумму – её спишут с расчётного счёта страховой.

- Если финуп оставит всё как есть, идёте в суд.

- С учётом правоприменительной практики ВС РФ, нижестоящие суды должны, хотя и не обязаны – у нас не прецедентное право, вынести решение в вашу пользу. И тогда страховую обяжут доплатить разницу между перечисленной ею суммой и расчётом без учёта износа.

Но обратите внимание, что эту доплату всё равно будут считать по Единой методике и справочникам РСА, а не по рынку. Точнее, возьмут готовую сумму без учёта износа, которая указана в имеющемся акте калькуляции по выплатному делу.

Что касается вышеназванного Определения, то Верховный Суд РФ посчитал справедливым доплату потерпевшему, поскольку изначально страховщик обязан был направить того на восстановительный ремонт ТС, но по надуманным причинам выплатил деньгами, да ещё и без учёта износа.

Ключевым в решении ВС РФ является отсылка к пункту 2 ст. 393 ГК РФ:

Возмещение убытков в полном размере означает, что в результате их возмещения кредитор должен быть поставлен в положение, в котором он находился бы, если бы обязательство было исполнено надлежащим образом.

Вывод во всей этой истории: раз по закону истцу полагался ремонт без учёта износа, но по вине страховой этого сделано не было, то, согласно ГК РФ, страховщик обязан возместить ущерб в полном объёме – в нашем случае путём доплаты за ранее учтённую изношенность.

Если отказал в возмещении по ОСАГО

Второй случай, когда вы вправе потребовать возмещения без учёта износа – если страховщик отказал по ОСАГО, и вы сами починили автомобиль. Однако в данном случае не обойтись без суда.

К счастью, сейчас формируется успешная практика по таким делам. В качестве примеры возьмём свежее Определение Верховного Суда №41-КГ22-4-К4 от 26 апреля 2022 года, который рассматривал жалобу женщины на незаконные действия СПАО «Ингосстрах».

После её обращения о страховом случае ей предложили чинить машину на СТОА, находившейся на расстоянии более 50 км от дома – при этом страховщик не счёл нужным организовать транспортировку ТС туда-обратно. В конечном счёте потерпевшая получила выплату в размере 118 700 рублей, но не согласилась с назначенной суммой, а отремонтировала машину за свой счёт, потратив на это в два раза больше – 241 984 рубля. Эти расходы, а также УТС, неустойку, штраф 50% и моральный вред истица хотела взыскать через суд.

Нижестоящие суды, апелляция и кассация частично удовлетворили исковые требования автоледи, но её это не устроило, она дошла до Верховного Суда РФ, который в итоге отменил решения нижестоящих судов и отправил дело на новое рассмотрение.

Вот ключевые моменты из Определения ВС РФ:

В связи с тем, что проведение восстановительного ремонта не было организовано страховщиком, последний был обязан возместить убытки страхователю за ненадлежащее исполнение обязательства в размере стоимости восстановительных работ, которые должны были, но не были выполнены, без учёта износа деталей и агрегатов, что судами не было учтено при разрешении спора.

Поскольку денежные средства, о взыскании которых ставила вопрос Финенкова И.М., являются не страховым возмещением, а понесёнными ею убытками, их размер не мог быть рассчитан на основании Единой методики, которая не применяется для расчета понесённых убытков.

Самым важным здесь является возложение судом обязанности на страховщика возместить потерпевшей убытки по рыночным ценам, а не по справочникам РСА. То есть выплатить ту сумму, которая женщина потратила на самостоятельный ремонт машины по чекам, заказ-нарядам и прочим договорам из автосервиса.

Что в итоге? Если у вас похожая ситуация, вы также можете взыскать со страховщика понесённые фактические расходы. Причём по рыночным ценам. Вначале на досудебной стадии, через заявление о разногласиях и финупа, а если не поможет – через суд.

Страховая насчитала сумму без учета износа деталей – это нормально?

Для ответа на этот вопрос стоит заглянуть в нормативно-правовые акты. Таковым в нашем случае выступает Федеральный закон Об ОСАГО.

И вот о чем сообщает пункт 19 ст. 12 ФЗ-40:

Размер расходов на запасные части (за исключением случаев возмещения причиненного вреда в порядке, предусмотренном пунктами 15.1 — 15.3 настоящей статьи) определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте. При этом на указанные комплектующие изделия (детали, узлы и агрегаты) не может начисляться износ свыше 50 процентов их стоимости.

Таким образом, в 2023 году закон изначально устанавливает расчет страхового возмещения по ОСАГО с учётом износа запчастей. Исключением является лишь направление на восстановительный ремонт на СТОА. Там должны устанавливаться новые детали автомобиля, без учёта износа.

Еще одним подтверждением в пользу расчёта выплаты по ОСАГО с износом служит положение пункта 59 ППВС № 58 от 26 декабря 2017 года. Ремонт без износа, а выплаты всегда с износом деталей и запчастей автомобиля.

Могу ли я взыскать износ со страховой?

Теоретически шансы есть. Но на практике это может не сработать.

Первое, о чем мы уже сказали: страховые выплаты по ОСАГО учитывают износ запчастей. Поэтому страховая никак не может заплатить вам как за новые запчасти – расчёт стоимости деталей, узлов и агрегатов ведётся по Единой методике. И если соблюдаются условия для страхового возмещения деньгами, то истребовать со СК недоплаченные деньги за износ не получится.

«При чем здесь вообще условия для выплаты деньгами», – спросите вы. Очень даже причем. Дело в том, что в феврале 2021 года вышло интересное Определение под номером 86-КГ20-8-К2 – по следующему делу:

ПАО СК «Росгосстрах» не признала страховой случай и не выдала направление на ремонт. Однако впоследствии в судах было установлено, что часть повреждений соответствует ДТП – и со страховщика взыскали страховое возмещение. Однако, учитывая, что ранее направление на ремонт выдано не было, как не было и условий для замены ремонта деньгами, суды посчитали, что «Росгосстрах» должен возместить потерпевшему ремонт без учёта износа. Кассационная инстанция посчитала иначе. Но Верховный Суд сослался на п. 2 ст. 393 ГК РФ, отменил решение кассационного суда и направил дело на новое рассмотрение. Потерпевший не должен быть поставлен в худшее положение – в связи с этим стоимость ремонта должна быть выплачена без учёта износа.

Однако далеко не каждую ситуацию можно трактовать по вышеописанному предписанию ВС РФ. Нужно учитывать специфику отдельно взятого спора со СК.

Да и страховые могут заявить в ответ на вашу претензию о возмещении без учёта износа, что у них попросту нет станций, отвечающих требованиям пункта 15.2 ст. 12 ФЗ Об ОСАГО. Например, удалённость от места ДТП или места проживания потерпевшего более 50 км. И в суде придётся доказывать обратное. В том числе привлекать автосервисы и разбираться, действительно ли они не могли отремонтировать машину или это уловки страховщика.

А с виновника ДТП?

Хорошая новость в том, что недостающую сумму за ремонт авто можно взыскать с виновника аварии. На это указывает Определение № 82-КГ20-8-К7 из Обзора Судебной практики ВС РФ № 2 от 30 июня 2021 года:

9. Потерпевший в дорожно-транспортном происшествии, получивший страховое возмещение в денежной форме на основании подп. «ж» п. 16.1 ст. 12 Закона об ОСАГО, вправе требовать возмещения ущерба с причинителя вреда в части, не покрытой страховым возмещением.

Вкратце, о чем дело. Страховая выплатила истцу 95 200 рублей с учётом износа, хотя без износа эта сумма составляла бы 312 000 рублей. Истец не согласился, но потребовал с виновника ДТП доплатить ему разницу между страховым и действительным размером ущерба. После судебный экспертизы и уточнения исковых требований сумма доплаты получилась 172 800 рублей. Верховный Суд поддержал истца, не найдя с его стороны никаких злоупотреблений. А также сослался на ст. 1072 Гражданского кодекса РФ, где говорится, что при нехватке страховых выплат на восстановление имущества, потерпевший вправе взыскать остаток с причинителя вреда – в нашем случае с виновника ДТП.

Но если, например, у виновника аварии нет ОСАГО, то взыскивать стоимость ремонта ему предстоит полностью.

Если виновник не хочет возмещать разницу?

Не все виновники ДТП идут на контакт и горят желанием возместить разницу между страховым возмещением и реальным ущербом. Отказ объясняют тем, что автогражданская ответственность застрахована – мол, пусть платит страховая. Однако выше мы выяснили, что износ запчастей можно истребовать с виновника ДТП.

Если вы являетесь потерпевшим в аварии – вот инструкция по взысканию ущерба в 2023 году:

- Получить страховой акт расчёта, где указаны две суммы: с учётом износа и без учёта оного.

- Предложите виновнику ДТП возместить разницу добровольно.

- Выждав разумный срок, 10-20 дней, после получения письма должником, можно обращаться в суд.

- Далее, суд принимает решение в вашу пользу и выдает исполнительный лист. Его нужно отдать судебным приставам или в бухгалтерию по месту работы ответчика.

Исковое заявление подаётся либо в мировой, либо в районный суд по месту регистрации ответчика (причинителя вреда). Всегда смотрите на сумму исковых требований. Если стоимость спора менее 50 000 рублей – то в мировой судебный участок, если свыше 50 000 рублей – то в районный суд (ст. 23-24 ГПК РФ).

При выплате деньгами – всегда учитывается износ!

Именно такое положение вещей диктует законодательство 2023 года.

Подтверждение этому можно найти в статье 12 ФЗ Об ОСАГО. Там нас интересует пункт 18, который обязывает страховщика возместить потерпевшему в ДТП те расходы, которые возникнут в процессе восстановления машины к доаварийному состоянию.

А следующий п. 19 той же статьи конкретизирует эти расходы, сообщая о применении показателя износа запчастей:

Аналогичное подтверждение даёт и Верховный Суд в своём Постановлении Пленума №58 от 26 декабря 2017 года:

41. При осуществлении страхового возмещения в форме страховой выплаты размер расходов на запасные части, в том числе и по договорам обязательного страхования, заключенным начиная с 28 апреля 2017 года, определяется с учетом износа комплектующих изделий (деталей, узлов и агрегатов), подлежащих замене при восстановительном ремонте.

Исходя из этого, страховщики не могут не учитывать износ при выплате возмещения в денежном варианте. Амортизация не берётся в расчёт только в случае, если у вас новый автомобиль с минимальным пробегом. Тогда значение износа составит в районе 0-5%, а вы получите максимально возможное возмещение по ОСАГО. В иных случаях амортизация «съедает» часть компенсации.

Хватит ли мне этой суммы для восстановления машины?

Дело здесь в премудростях Закона Об ОСАГО. Страховые компании считают суммы компенсаций по Единой Методике расчётов, поскольку это вытекает из требований ст. 12.1 ФЗ-40. Начиная с весны 2021 года действует обновленная Методика в соответствии с Положением Банка России № 755-П. Но и при её использовании страховщики берут официальную стоимость запчастей из справочников РСА.

Огромный недостаток в том, что цены в базах РСА в корне отличаются от рыночных. Разница может составлять от 50 до 300% – и это не предел. Даже несмотря на последнее обновление справочников РСА в июне 2022 года, цены в них не сильно то и изменились. Отсюда получаем, что насчитанной страховщиком суммы не хватает на ремонт автомобиля. Хотя всё вроде бы по закону.

Но есть ещё одна проблема!

Но не только антинародные цены в справочниках РСА доставляют проблемы потерпевшим в ДТП. Есть и вторая проблема – подскочившие с марта 2022 года цены на запчасти.

Сегодняшние реалии таковы, что стоимость деталей:

- увеличилась на 30-500%,

- наблюдаются периодические колебания цен на рынке,

- нехватка некоторых запчастей из-за нарушения логистических цепочек по поставкам в Россию, что порождает дефицит деталей на складах.

Экономические катаклизмы повлияли на политику страховых. Поскольку компаниям стало невыгодно выдавать направления на ремонт, считая сумму без учёта износа, сегодня они активно предлагают потерпевшим в ДТП дать согласие на возмещение деньгами. Доходит до того, что страховщики удаляют со своих сайтов информацию о партнёрских сервисных центрах, чтобы возникло основание для выплаты.

Ещё вам могут предложить заключить соглашение о быстрой выплате. Суть в том, что после подписания такого документа вы автоматически соглашаетесь и с суммой компенсации по ОСАГО, и с отсутствием претензий к страховщику в будущем. Мы не рекомендуем идти на такой шаг. Хотя бы потому, что вам предложат сумму, гораздо ниже той, в которую обойдётся реальный ремонт автомобиля. И согласившись с ней, вы лишаете себя дальнейшей возможности оспорить действия страховой даже через суд.

Ремонт автомобиля по ОСАГО без учёта износа!

Как мы говорили выше, при выдаче направления на ремонт износ запчастей автомобиля не учитывается. Это вытекает из п. 15.1 ст. 12 ФЗ Об ОСАГО. Аналогичное подтверждение можно найти в пункте 59 Постановления Пленума Верховного Суда № 58.

Фактически на СТОА вам должны отремонтировать машину новыми запчастями, а страховая оплатить их стоимость и работу мастеров. На практике согласованной суммы почти всегда недостаточно. И это распространённая проблема 2023 года для потерпевших в ДТП.

Обзор документа

Банк России установил новую единую методику определения расходов на ремонт поврежденного транспортного средства по договору ОСАГО.

Вводится новый порядок формирования и утверждения справочников средней стоимости запчастей, материалов и работ. Средняя стоимость будет рассчитываться для каждого региона и актуализироваться 1 раз в 3 месяца. Очередная версия справочников перед утверждением будет проходить общественное обсуждение на сайте профессионального объединения страховщиков. Высказывать замечания и предложения по предлагаемой средней стоимости запчастей, материалов и работ смогут любые лица.

Также уточняется порядок расчета стоимости годных остатков в случае полной гибели автомобиля, конкретизируются источники информации о стоимости (будут учитываться цены интернет-магазинов). Предусмотрена необходимость идентификации транспортного средства, представленного на осмотр.

Новая методика вступает в силу через 90 дней после ее официального опубликования и применяется при определении расходов на ремонт транспортных средств в связи с ДТП, имевшими место после этого. Справочники, действующие на дату вступления в силу новой методики, должны быть актуализированы не позднее 6 месяцев с даты их последней актуализации.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и порядке применения документа, воспользуйтесь поиском в Интернет-версии системы ГАРАНТ:

Страховая насчитала сумму ремонта, но её не хватает – что делать?

Основная сложность в том, что в 99% случаев насчитанных страховой сумм не хватает для восстановительного ремонта машины не б/у запчастями. Автосервис в любом случае организует свою дефектовку, по итогам которой появляются доплаты. Но учитывая, что страховщик считает по справочникам РСА, представители СТОА часто предлагают доплатить самого потерпевшего в ДТП.

Соглашаться или нет – решать вам. Если решили доплатить из своего кармана, то можно взыскать эти расходы с виновника ДТП в досудебном или судебном порядке. Это наиболее простой вариант. Но не факт, что человек окажется платёжеспособным – бывает, что после суда потерпевшие ждут выплат не один год, а то и вовсе не получают их ввиду отсутствия доходов у причинителя вреда.

Второй вариант – правильно «сдать» машину в ремонт. Сделать это нужно с доказательствами такой сдачи. Обычно подходит видеозапись, начиная от вашего приезда на СТОА, до фиксации устного отказа их представителей принять у вас ТС в ремонт, например – потому что сервис ещё ничего не согласовал со страховой или не заказал запчасти.

Почему это так важно? Закон отводит на восстановление машины 30-дневный срок. За это время страховщик и СТОА должны согласовать сумму ремонта, заказать запчасти и отремонтировать авто. Всё остальное – не ваши заботы. По истечении 30 дней с момента посещения автосервиса и получением доказательств сдачи машины в ремонт можно подавать претензию в страховую, а далее – силу п. 21 ст. 12 ФЗ Об ОСАГО, требовать неустойку в размере 0,5% за каждый день просрочки, плюс иные издержки. Если не заплатят, идём к финомбудсмену и в суд.

Страховая выплатила мало, а ремонт обойдётся дороже – что делать?

Такие ситуации встречаются повсеместно. Получив направление на ремонт и пригнав машину в автомастерскую, потерпевшему в ДТП вдруг заявляют в сервисе, что насчитанных страховой денег не хватает на восстановление автомобиля.

С чем это связано? Об этом мы рассказали в самом начале статьи. При ремонте не учитывается износ машины, поэтому сервисы используют только новые детали. Но рыночные цены на новые запчасти и технологии сильно отличаются от тех, что прописаны в справочниках РСА – а страховые считают как раз по методикам. Из-за этого недостаточно денег на ремонт.

Один из вариантов доплатить, а затем взыскать указанную сумму с виновника аварии. О том, как это правильно сделать, мы рассказывали выше. Вначале досудебный этап, а если последует отказ – то в судебном порядке.

Могу ли я отказаться доплачивать?

Да, так тоже можно сделать.

На это, в частности, указал Верховный Суд РФ в Постановлении Пленума № 58 от 26.12.17:

Таким образом, вы можете вполне законно отказаться от доплат за восстановительный ремонт автомобиля, если размер первоначальной доплаты в направлении страховщика был увеличен СТОА. А также, если стоимость ремонта превышает лимит ответственности СК или по европротоколу – 400 тысяч.

О том, что вам предлагали доплатить, нужно будет сообщить страховщику. Естественно, на словах он не поверит, что на СТОА с вас требовали внести дополнительную сумму. Поэтому следует запастись доказательствами:

- Фото и видеосъемка, где видно, в какой автосервис вы приехали, где он расположен, как выглядит снаружи/изнутри, какую машину вы собирались сдать в ремонт, на основании какого направления и т.д.

- Аудиозапись – на которой слышен диалог с представителями СТОА, их просьбы доплатить за ремонт, обоснование таких доплат, ваш отказ.

Желательно приезжать в автомастерскую не одному, а со свидетелем. Лучше, чтобы он и записывал происходящее на телефон, камеру или диктофон. Съемка может быть как открытой, так и скрытой. Главное, чтобы у вас на руках оказались неопровержимые доказательства, где вам открытым текстом предлагают доплатить за ремонт, а вы отказываетесь.

После того, как доказательства собраны, их нужно предоставить в страховую компанию. Там либо сразу перечислят возмещение по ОСАГО в денежном эквиваленте, либо откажут. Но даже при отказе страховой у вас есть право обратиться за страховым возмещением к финупу, а затем и в суд.

Стоит ли заключать договор цессии со СТОА?

Нет, лучше избегать. Хотя на ремонтной станции вам могут вежливо предложить подписать такой договор.

Договор цессии – это некое соглашение между вами и СТОА о том, что вы уступаете право требования страхового возмещения к страховой компании автосервису. Подписав договор цессии, вы автоматически утратите право требовать возмещения убытков с автосервиса, страховой, а в ряде случаев и с виновника происшествия. Зато такое право появится у СТОА.

Более того, вы можете серьезно «прогореть» на ремонте автомобиля. Ведь с момента заключения договора цессии у сервиса будут развязаны руки. Мастера СТОА могут сделать вам некачественный ремонт, потребовать доплаты, установить б/у запчасти вместо новых – как вы понимаете, почти безнаказанно. Претензии предъявлять будет некому. Останется только судиться с сервисом, а это крайне тяжело.

Калькулятор

1. Введите дату начала эксплуатации Вашего транспортного средства *:

* Датой начала эксплуатации является дата выдачи ПТС транспортного средства, если дата выдачи ПТС не известна, то за начало срока эксплуатации условно принимается первый день года выпуска (обычно первое января года выпуска). В случаях, когда известен месяц выпуска (начала эксплуатации), за дату выпуска (начала эксплуатации) принимается первое число этого месяца.

2. Введите дату ДТП:

3. Введите категорию транспортного средства:

4. Введите пробег транспортного средства*:

* пробег транспортного средства определяется по данным одометра, в случаях, когда не представляется возможным установить показания одометра или величина пробега вызывает сомнение (одометр неисправен, в процессе эксплуатации заменялся, подвергался ремонту, повлекшему изменение показаний, показания изменялись принудительно, владельцем приобретено бывшее в употреблении АМТС и т.п.), необходимо использовать значения среднего суммарного пробега на дату экспертизы (из справочной литературы) или значения расчетного пробега на дату экспертизы по среднегодовому пробегу. Для примерного сравнения, среднегодовой пробег легковых автомобилей в среднем составляет 15000 километров в год.

Износ транспортного средства согласно единой методике определения размера расходов на восстановительный ремонт в отношении поврежденного транспортного средства в рамках ОСАГО утвержденной Положением Центрального Банка Российской Федерации от 19.09.2014, не может быть более 50%.

В случае, когда расчётный износ транспортного средства составит более 50%, он округляется до 50%.

Стоит ли заключать со страховой соглашение о выплате по ОСАГО?

Страховые компании стараются сэкономить на каждом страховом случае. Поэтому на этапе подачи заявления о возмещении ущерба по ОСАГО вам могут предложить заключить некое соглашение. Оно может называться по-разному.

Но суть его в том, что страховщик предлагает вам выплату деньгами и устанавливает конкретную сумму. Почти всегда ниже. Например, если ущерб оценивается в 70 тысяч рублей, вам предложат 50 тысяч, а то и в 2 раза ниже. Получив деньги по соглашению, вы не сможете требовать со страховой никаких доплат сверх этой суммы. Например, если ремонт вдруг окажется дороже (в 99% случаев так и происходит).

Подписывать это соглашение или лучше отказаться от него? Тут каждый решает сам для себя. Если вам срочно нужны деньги по ОСАГО – можно заключить соглашение. В иных случаях лучше дождаться оценки повреждений или направления на ремонт на СТОА.

Но что, если вы уже подписали такое соглашение. Можно ли его как-то оспорить? Оспорить можно, но для этого придётся соблюсти обязательный досудебный порядок. Вначале, конечно, подавать в страховую заявление о расторжении соглашения. Далее, в случае отказа страховой обращаться к финупу, и только потом идти в суд. Но при этом доказать, что сделка была совершена под влиянием заблуждения в 2023 году крайне трудно. Без этого ни омбудсмен, ни суд не встанут на вашу сторону в споре со СК.

Можно ли довзыскать ущерб с виновника ДТП?

Как мы выяснили, страховой суммы часто не хватает для качественного ремонта. Но поскольку автомобиль пострадал от действий виновника ДТП, вы вправе потребовать с причинителя вреда разницу между выплатой по ОСАГО с учётом износа и стоимостью восстановительного ремонта – на это указывает ст. 1072 ГК РФ.

Но, прежде чем обращаться к виновнику ДТП, запросите в страховой акт расчёта. Там обычно указывают две суммы: с учётом износа и без неё. На основании этого документа можно смело требовать разницу с учётом амортизации. Если причинитель вреда согласится добровольно оплатить сумму, лучше составить расписку об обязательствах, а после оплаты подкрепить её уже вашей распиской об урегулировании спора и отсутствии претензий.

А вот если виновник ДТП не хочет платить, остаётся вариант с взысканием через суд. В этом случае вам нужно будет обязательно собрать чеки, квитанции и прочие документы о фактическом восстановлении машины, чтобы суд на их основе взыскал с ответчика потраченные вами деньги. Иначе в удовлетворении исковых требований могут отказать.

Учитывается ли износ при тотале?

Тотал – это событие, когда стоимость ремонта автомобиля будет равна или превысит его стоимость на момент ДТП, в связи с чем восстановление становится экономически нецелесообразным. При этом речь необязательно идёт о полной гибели машины.

Главная тонкость в том, что при уходе в тотал страховая выплачивает возмещение исключительно деньгами (ремонт, как мы выяснили, невозможен). Максимальная сумма выплаты совпадает с лимитом по ОСАГО – 400 тысяч рублей. Однако сюда закладывается износ запчастей, точнее – годных остатков (пп. «а» п. 18 ст. 12 ФЗ Закона об ОСАГО).

Как ведутся подсчёты:

- Вначале эксперт-техник от страховой определяет стоимость машины на момент ДТП,

- Далее определяются годные остатки (запчасти) и оценивается их износ,

- Наконец, из стоимости ТС минусуется цена годных остатков,

- Полученную сумму страховщик перечисляет на ваш банковский счёт, а годные остатки передаются вам.

Что делать с уцелевшими запчастями? На практике 2023 их придётся реализовывать самостоятельно через Авито, в пунктах разбора и других местах. Также можно воспользоваться предложением страховщика и продать годные остатки партнёрскому СТО или прочим скупщикам б/у запчастей, с которыми сотрудничает СК – но при этом стоимость может оказаться ниже рыночной.

Что делать, если страховая выплатила мало по ОСАГО?

Закон отводит страховщику 20 дней на выплату страхового возмещения по ОСАГО. Столько же даётся и на выдачу направления на ремонт в СТОА.

Выплата вместо ремонта полагается при одном из условий пункта 16.1 ст. 12 ФЗ № 40 Об ОСАГО. Например, если затраты на восстановление ТС превышают максимальный размер страхового возмещения. Или если в договоре ОСАГО изначально прописано условие возмещения вреда деньгами. Но страховая может сама предложить вам выплаты вместо ремонта – по соглашению.

Итак, у вас на руках ответ СК или вас не устраивает размер выплат по ОСАГО – и далее мы рассмотрим пошаговую инструкцию, что делать:

Шаг 1. Заявление на выдачу результатов осмотра или экспертизы

Первым делом нужно разобраться, почему вам перечислили такую маленькую сумму? Чтобы прояснить картину, нужно иметь перед глазами расчёты. Их у вас нет. Зато они есть у страховой – ведь как-то они насчитали эту, а не другую сумму.

Напишите заявление в адрес страховщика. Потребуйте его ознакомить вас с результатами осмотра и/или независимой экспертизы (оценки) повреждённого транспортного средства, ссылаясь на пункт 11 статьи 12 ФЗ Об ОСАГО. Также нужно просить страховую выдать копию акта о страховом случае.

После того, как документы окажутся у вас на руках, можно тщательно всё проверять. В частности, определить:

- какие повреждения зафиксированы в отчётах страховщика;

- учтены ли скрытые повреждения (хотя определить их самостоятельно без специальных навыков и оборудования довольно трудно);

- корректны ли цены на запчасти;

- действительно ли итоговая сумма такая маленькая.

Для определения стоимости запасных частей автомобиля нужно сравнить цены на детали в отчёте страховщика с цифрами на запчасти из справочника РСА. Там представлены детали на все известные марки и модели автомобилей.

Но здесь на практике 2023 года можно столкнуться с определённой трудностью – закон, ссылка на который дана выше, не обязывает страховую компанию приводить полный расчёт по каждой отдельной детали и работе по восстановлению. Поэтому на руки вы можете получить только общую сумму с очень небольшой детализацией. Однако, ориентировочную рыночную стоимость ремонта вы можете посчитать и в автосервисе. Просто обратитесь в 2-3 СТО и попросите их посчитать стоимость ремонта. Так станет ясна общая картина, насколько занижена сумма расчёта выплаты.

Шаг 2. Подать заявление о разногласиях

На основе полученных от СК актов осмотра, калькуляции или заключений экспертов будет понятно, действительно ли сумма выплат такая незначительная. Или, быть может, страховая обманывает вас и решила недоплатить? Например, решив сэкономить на детали, подлежащей замене, а не ремонту.

Потерпевший получает законное право требовать недостающую сумму по ОСАГО. Следующим шагом будет подача заявления о разногласиях (досудебной претензии). На этом этапе вы вправе требовать от СК исполнения обязательств по страховому возмещению убытков. Имейте в виду, что подача заявления о разногласиях – обязательный досудебный этап в 2023 году.

Как направить претензию в адрес страховщика:

- лично в офисе урегулирования разногласий – под роспись представителем СК на вашем экземпляре досудебной претензии;

- электронным документом – либо через Личный кабинет на сайте страховщика, либо на электронную почту СК.

- почтой – направляется бумажное ценное письмо с описью вложений и уведомлением о вручении адресату.

Эти сроки не могут быть нарушены страховой компанией. А если это случилось, вы не обязаны ждать ответа – можно сразу переходить к следующему шагу.

Шаг 3. Обратиться к финансовому уполномоченному

С 1 июня 2019 года финупов обязали рассматривать в том числе и споры потребителей финансовых услуг со страховщиками. Такими потребителями выступают как раз потерпевшие в ДТП, если они не согласны с начисленной страховщиком суммой компенсации.

Потерпевший обязан обратиться к финупу после того, как получил отказ в возмещении ущерба, либо ему выплатили маленькую сумму по ОСАГО (ст. 15 ФЗ Об уполномоченном). Не обращаться к омбудсмену в споре со страховой нельзя. В этом случае суд даже не станет рассматривать ваше исковое заявление.

Между тем, финансовый уполномоченный выступает неким «судом», принимая то ли иное решение. Омбудсмен может назначить независимую экспертизу, и по её итогам обязать страховщика доплатить недостающие суммы потерпевшему. Тогда и в суд идти не придётся. Достаточно будет взять исполнительный лист (удостоверение) и отдать его в банк или приставам – вскоре деньги окажутся на вашем счёте.

В нашей практике был случай, когда финансовый уполномоченный в максимально сжатые сроки рассмотрел заявление и обязал страховщика доплатить всю сумму, заявленную потерпевшим.

Чтобы обратиться к финупу при маленькой компенсации по ОСАГО, необходимо составить заявление и приложить к нему документы. Например, фото повреждений ТС или заключения независимых экспертов – если вы заказывали экспертизу самостоятельно.

Направить заявление омбудсмену можно:

Уполномоченный по финансовым спорам может воспользоваться вашими фото и заключениями, а может запросить их у страховщика. Также в компетенции омбудсмена назначить собственную независимую экспертизу. Если это случится, то на её проведение уйдет 10 рабочих дней.

Еще 15 дней финансовый уполномоченный будет рассматривать ваше заявление – если вы направили обращение лично (п. 8 ст. 20 ФЗ О Об уполномоченном). После этого через 10 дней решение омбудсмена вступает в законную силу. Итого на рассмотрение спора финупом максимально может уйти 35 дней. А дальше всё зависит от того, в чью пользу это решение. Если оно принято омбудсменом, но вы не согласны с его вердиктом, тогда остаётся заключительный шаг требования доплаты со страховой компании – через суд.

Шаг 4. Оспорить решение в суде

Обратите внимание на административные сроки подачи иска – они ограничены. После того, как финуп принял решение, и оно вступило в законную силу, у вас будет всего 30 дней на подачу искового заявления в суд. Если пропустить этот срок без уважительной причины, требовать доплаты со страховщика через суд уже нельзя. Для сравнения, страховщику на обжалование решения финупа даётся 10 дней.

При обращении в суд есть пара нюансов:

- Иск подаётся не к финансовому уполномоченному, а к страховой организации – она занижает выплаты, ей и отвечать.

- Омбудсмен привлекается не как ответчик, а как третье лицо.

- В суде предстоит оспаривать в том числе и решение финансового уполномоченного – по закону экспертиза по поручению финупа приравнивается к судебной, а задача истца указать на несоответствия результатов и ошибки.

Суд проходит в спокойной обстановке. При этом представители страховщика могут вовсе не явиться на заседание. Вместо этого они могут направлять различные ходатайства к суду.

Суд рассмотрит заключения экспертов и примет итоговое решение. Если он посчитает, что решение омбудсмена неверное, то он его отменит своим постановлением. На основе постановления судьи издается исполнительный лист для дальнейшего предъявления в банк или в ССП. После этого со счёта страховой спишут недостающие по ОСАГО деньги и перечислят их на ваш банковский счёт.

Ах да! Если решение суда окажется в вашу пользу, то со страховщика взыщут, помимо невыплаченных сумм, еще и неустойку + штраф в размере 50% от суммы присужденных истцу выплат – в силу ч. 6 ст. 13 Закона о защите прав потребителей.

И еще – если вы заказывали независимую экспертизу повреждений ТС, и суд удовлетворил ваши исковые требования, то можно полностью компенсировать расходы на экспертизу. В данном случае её оплачивает ответчик (страховая). Если иск удовлетворён частично, расходы так же частично перекладываются на ответчика – в рамках удовлетворенных судом требований. Остальное суд вам не возместит.